財會新知

財會新知

上集「我是甚麼很賺的公司嗎?境外電商課稅與節稅全攻略——以Google廣告投放為例」介紹境外電商的課稅規定,並提到Google 實務上怎麼把這個課稅規定運用到淋漓盡致。本集要進一步來解析,在跨境交易中,大家都聽過且非常害怕的扣繳稅款,且稅率為什麼常常聽到20%,但支付FB廣告費用時卻是扣繳6%呢?請接著看下去吧。

跳轉上一集我是甚麼很賺的公司嗎?境外電商課稅與節稅全攻略——以Google廣告投放為例

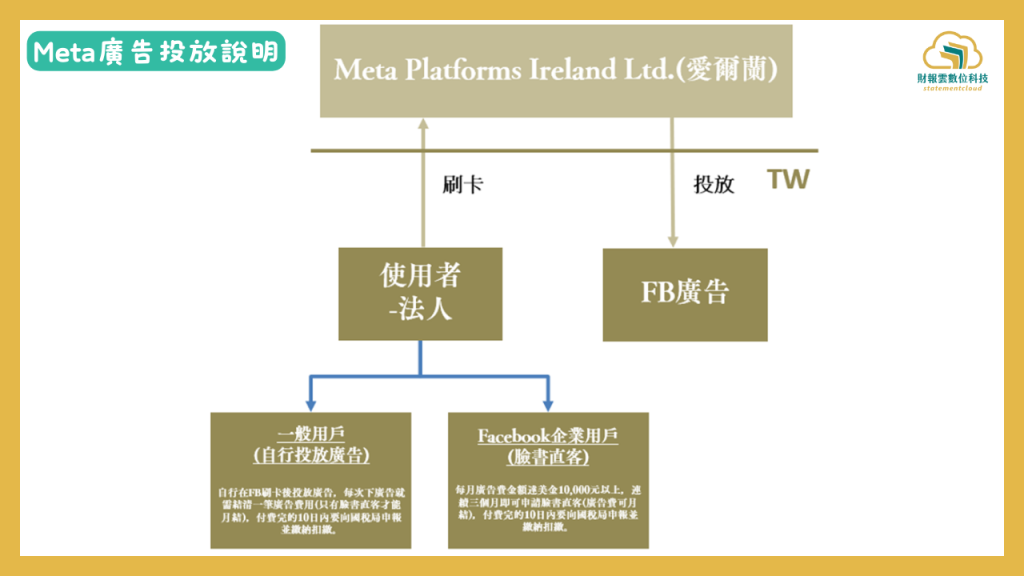

如果你是電商平台,要在網路上增加能見度,很有可能需要刊登 Meta廣告(指Facebook、Messenger、Instagram 或 Meta Audience Network 等平台上投放的廣告)投放,透過一系列的設定後,最後把要曝光的素材,讓Meta的用戶們看到。但過程中我們究竟是和哪一國的Meta公司交易呢?答案是FB的母公司Meta Platforms Ireland Limited.。

接著我們要問,Meta在台灣賺大家的廣告費,難道都不用繳稅嗎?如果Meta向個人使用者收費,就會回到上一篇提到的境外電商規定,Meta需要開立電子發票給使用者,在定價上加徵5%營業稅。但如果使用者是法人,由於Meta和Google不同,在台灣沒有設立經營廣告業務的子公司,如下圖所示,只要法人在Meta投放廣告,不論是一般用戶或是企業用戶,法人都有義務幫Meta扣繳稅款。

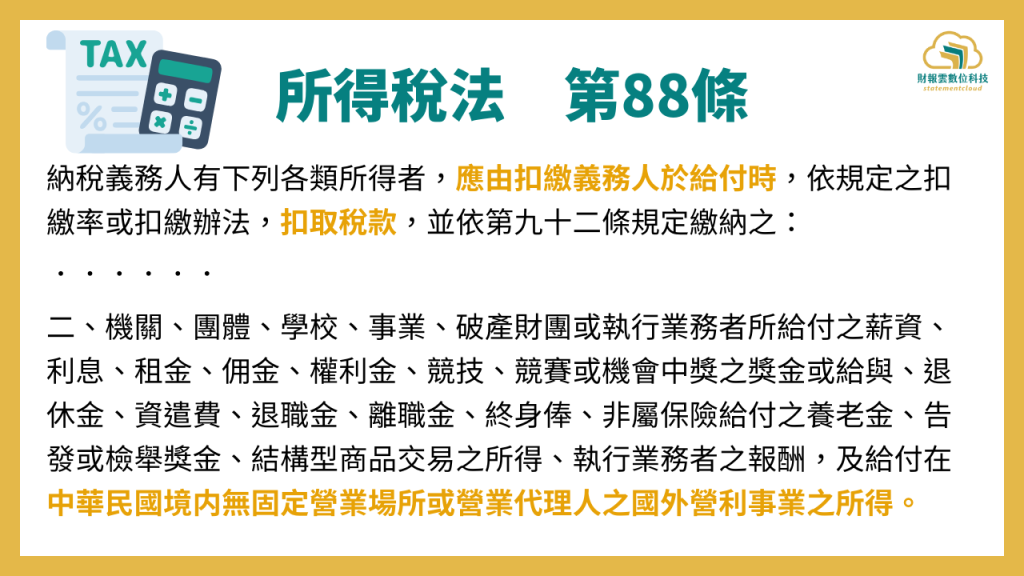

大家都聽過扣繳這個名詞,舉凡薪水、利息、租金、勞報所得,甚至到公司尾牙中獎,按照所得稅法第88條都屬於國稅局的扣繳範圍。為什麼要扣繳呢?對國稅局來說,先收到國庫的稅款總是比較有保障,因此扣繳的本質是當買方付款人支付賣方收款人價金時,先從付款人手上預扣一定比例的稅款給國庫,藉以預留稅源,因為付款人被規定有掌握稅源的義務,故稅法稱為扣繳義務人,而賣方收款人才是真正賺錢的一方,故稅法稱為所得人。

而扣繳也有分「善良的扣繳」和「邪惡的扣繳」,像是國內的薪資、租金、銀行存款利息等扣繳,屬於「善良的扣繳」,是暫時的預收稅款,會在所得人隔年5月申報所得稅時多退少補。

「邪惡的扣繳」是指扣繳稅款後繳稅金額就確定的,像是我們今天要談的「國外營利事業之所得」,就是有效稅率達20%的大稅。當買方向國外廠商支付款項時,如果該款項被國稅局判定是國內的所得(實務認定上非常複雜,請參照所得稅法第8條中華民國來源所得認定原則),且國外廠商在中華民國境內無固定營業場所或營業代理人,在銀行匯款後的10天內,就要由買方向國庫支付20%的扣繳稅款。

接下來我們要問,這個沉重的扣繳稅款應該由誰負擔?其實繳稅的應該是賺錢的一方,所以付款的買方只是代繳扣繳稅款應該要從匯款額中扣除。但俗話說羊毛出在羊身上,扣繳稅款在實務上也常常被轉嫁到買方,也就是俗稱的「稅外加」,今天談到的Meta廣告就是屬於這個情況,一般用戶支付給Meta的價款所延伸出來的扣繳稅額,需要廣告投放主另外繳給國稅局!

如果是個人購買境外的電子勞務,是不需要扣繳的,再來是法人購買/訂閱軟體或是廣義的電子勞務時,國稅局進一步區分了套裝軟體(標準軟體)與客製化電子勞務兩個類別。根據財政部賦稅署於民國96年公佈的法規(台財稅字第09604520730號),如果是套裝軟體,例如經網路下載或壓製於光碟的標準化軟體,因未經客製化修改且無法進行再製或修改,該收入視為國際貿易範疇,買方無需扣繳稅款。但若是客製化的軟體服務,像是本次所舉的Meta廣告投放來說,廣告內容及受眾需進行高度客製化,這類電子勞務則被視為國內勞務使用,屬於所得稅法第8條中華民國來源所得,因此買方(支付方)有扣繳的義務。

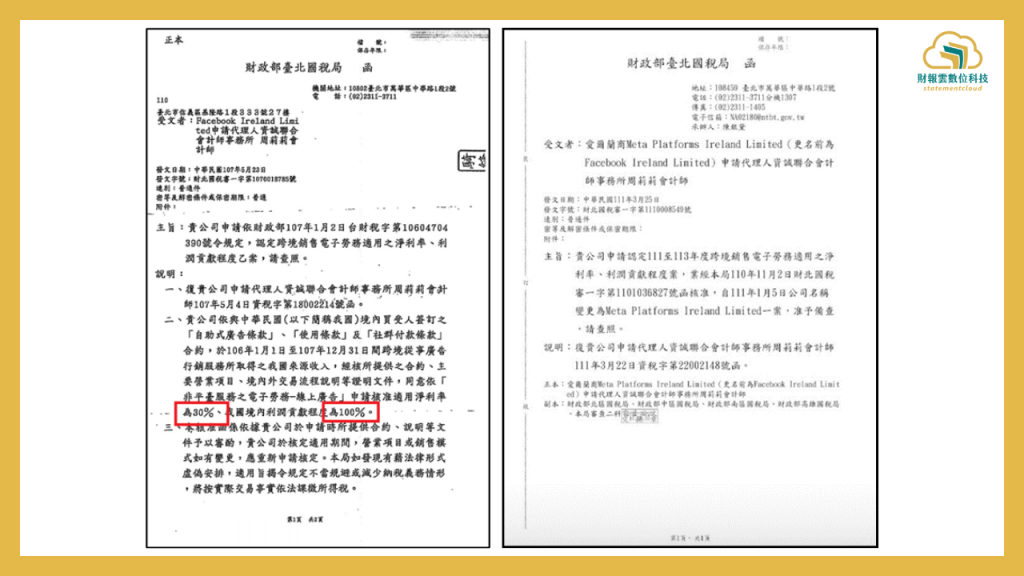

對於所得人來說,收入應扣除成本與費用後才是應稅所得,再乘上20%的所得稅率,但由於境外所得人的成本舉證困難,國稅局一般針對支付國外的所得採用「收入即為所得」的概念,將支付給境外所得人的款項100%視為應課稅所得。但Meta當然也不是省油的燈,Meta特別專案向國稅局申請境外電商的推計課稅,最後在國稅局特別頒布「外國營利事業跨境銷售電子勞務課徵所得稅作業要點」,同意下分為兩部份來進一步核算Meta的所得:

綜上所述,假設廣告費用為100元,按原來的規定需預扣20%的稅款即20元,但若依30%的利潤率與100%的貢獻度推計,最終只需預扣6元的稅款,一來一往少了14元的稅款!但這個優惠需要由Meta的母公司Meta Platforms Ireland Ltd.(愛爾蘭)每隔3年就要重新跟國稅局申請(請詳下列公文)。

在企業進行Meta廣告投放後,需要在刷卡支付廣告費的10天內進行扣繳稅款的申報和繳納。一共有3個重點要注意:

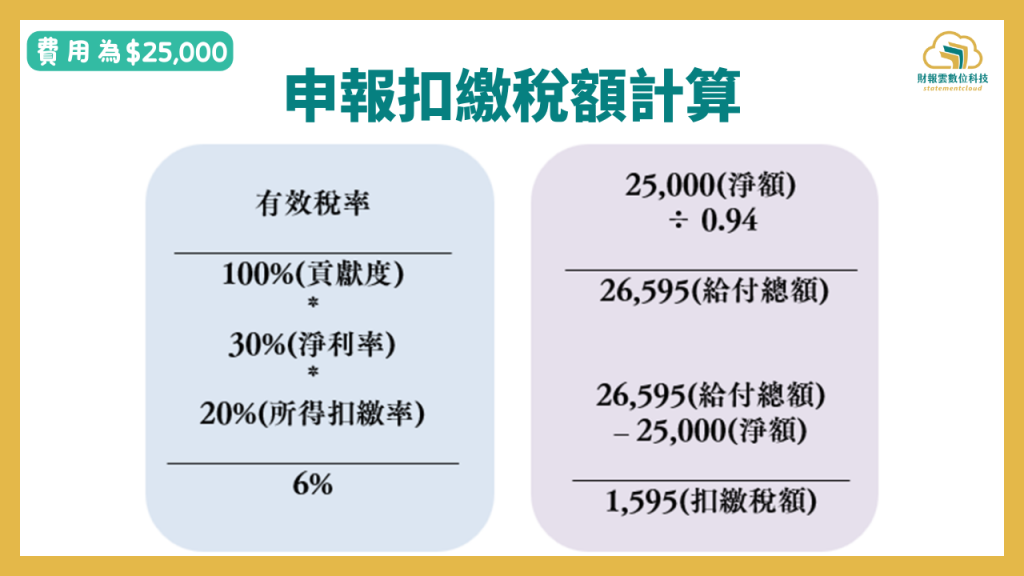

如同下圖所示,假設一般用戶要以信用卡給付給Meta新台幣25,000元的廣告費,對於國稅局來說,使用者匯款給Meta的金額是已經繳完扣繳稅款的淨額,所以真正的給付總額為25,000元÷0.94=26,595元,故應申報扣繳稅額為26,595元×6%=1,595元。很多人在這邊會誤以為扣繳稅額為25,000元×6%=1,500元,雖然金額差距不大,但經年累月下來,5年內核課期的少繳稅款都有可能被國稅局一次補稅加罰,要提醒大家注意。

另外要注意,Meta針對連續3個月以上、平均月消費在10,000美金以上的企業用戶(臉書直客)採用月結制,這部分的使用者是可以以Meta月結單上的金額做為給付總額扣繳6%的,也就是月結單上100元的給付額,扣掉6元的稅款後,只要給付94元匯款給Meta即可。

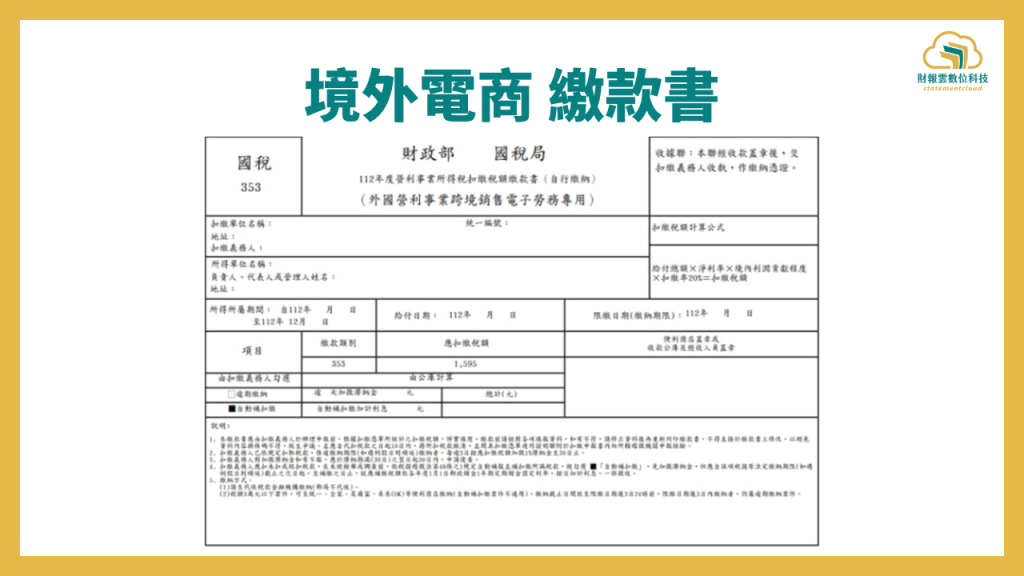

第二步驟是要上國稅局的網站,並填入以下訊息產生繳款單到銀行或是代徵機關(便利商店等)繳稅。

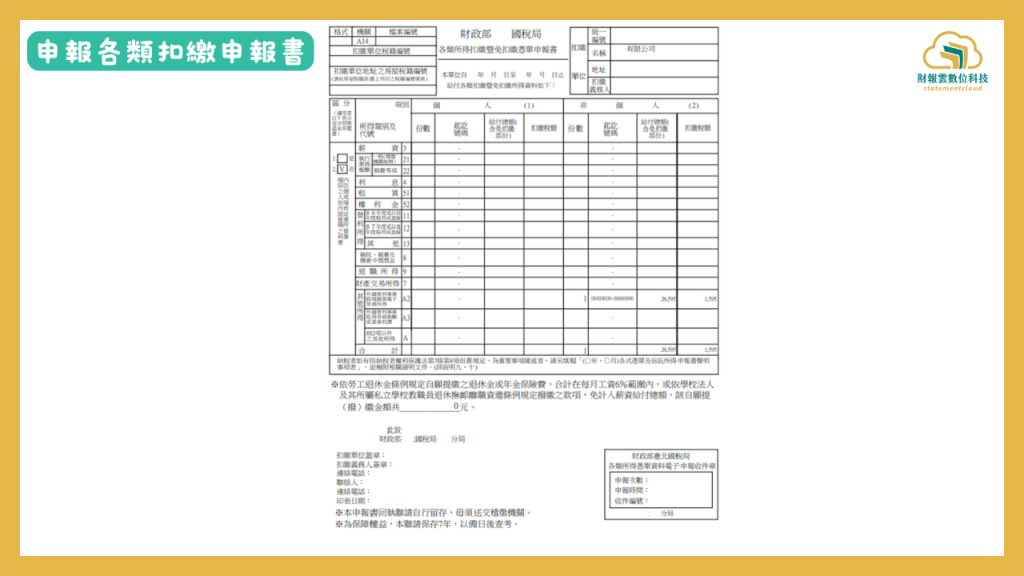

最後一個步驟使用者常常會忘記,除了繳款外,還要另外向國稅局申報這筆所得。首先下載各類所得憑單(含信託)資料電子申報系統,並根據以下資料填寫扣繳申報書,最後確認申報。

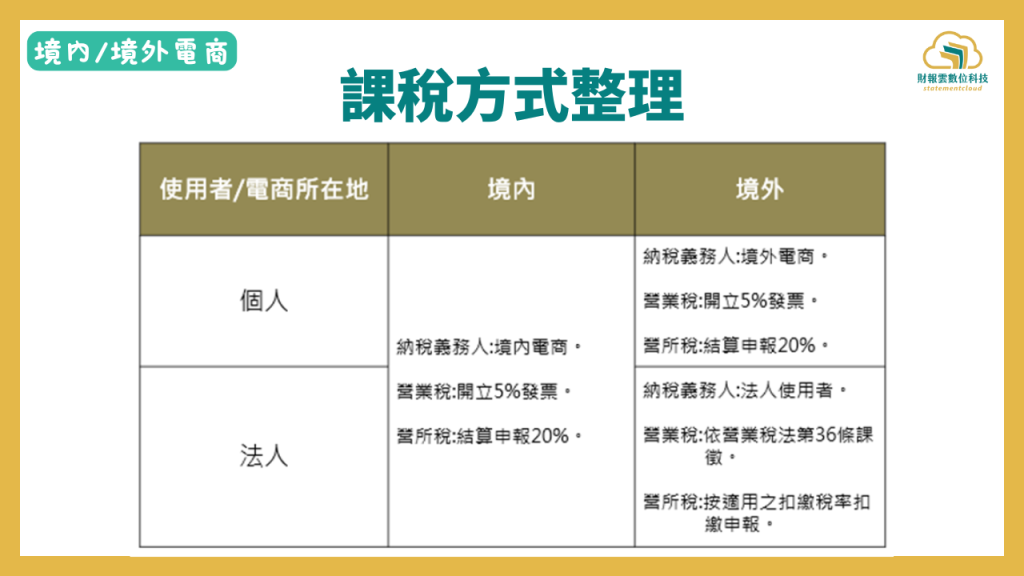

本章終於把國內付款給境外電商的所有課稅方式全部分析過了,包括個人/法人使用者,支付給境內與境外電商個體的各種課稅方式整理,請詳下圖。

由於電商的交易流程與金流非常抽象複雜,依照稅法邏輯常常會有違反直覺的結論出現,各位企業主如果有使用這類型服務,建議尋求專業會計師的意見,以免漏稅被罰。

誠瑞會計師事務所 負責人

Latest News

財會新知

財會新知

財會新知

財會新知

追蹤財報雲,給你最新的財務知識和品牌新資訊!